產(chǎn)業(yè)資訊

產(chǎn)業(yè)資訊

藥渡

藥渡  2024-10-24

2024-10-24

135

135

為何在中國(guó)的創(chuàng)新藥沃土上可以誕生出百悅澤(澤布替尼)梯撰、依達(dá)方(依沃西單抗)驼鞭、卡衛(wèi)荻(西達(dá)基奧侖賽)這樣的重磅產(chǎn)品官套,卻無(wú)法培育出Regeneron舍仙、Genentech拦赠、Vertex浮块、Gilead等一路由Biotech逐漸成長(zhǎng)為Biopharma的優(yōu)質(zhì)企業(yè)碑宴?這個(gè)問(wèn)題在如今的創(chuàng)新藥投資寒潮下梗肝,令人深思。中國(guó)的創(chuàng)新藥環(huán)境有好產(chǎn)品航背、好技術(shù)喉悴、好團(tuán)隊(duì),種種有利因素疊加在一起卻無(wú)法成為一家好企業(yè)。事實(shí)上粥惧,即使是Regeneron、Vertex最盅、Gilead等耳熟能詳?shù)腂iopharma突雪,當(dāng)年在成長(zhǎng)期也經(jīng)歷了不少陣痛,管理層的堅(jiān)定涡贱、投資人的陪伴掠北、政策的支持、核心技術(shù)的先進(jìn)性等多維度的影響因素下翎女,終于在21世紀(jì)迎來(lái)收獲期——Regeneron的阿柏西普十年磨一劍攘宝、Vertex在囊性纖維化領(lǐng)域占據(jù)絕對(duì)優(yōu)勢(shì),Gilead成為抗病毒領(lǐng)域的領(lǐng)頭羊……

客觀而言酸飞,Regeneron下驴、Vertex、Gilead的成功有其偶然性和幸運(yùn)性央封,但其背后折射出的非凡韌勁和不屈不撓的拼搏精神赛臀,值得國(guó)內(nèi)的Biotech學(xué)習(xí)。當(dāng)然徐渗,我們也欣喜地看到丰扁,國(guó)內(nèi)不少Biotech也有破釜沉舟的勇氣和一往無(wú)前的決心,在不利的市場(chǎng)環(huán)境下迎難而上店麻,積極尋找適合自己的轉(zhuǎn)型之路纽哭。由于不同的Biotech擅長(zhǎng)的疾病細(xì)分領(lǐng)域不同,開發(fā)的modality類型不同坐求,資金募集和使用效率不同蚕泽,破局之道不能一概而論,適合自己的方法才是最好的瞻赶。

PART.1

大開大合 股權(quán)融資擴(kuò)管線eg:百濟(jì)神州赛糟、信達(dá)生物、君實(shí)生物

作為“PD-1”四小龍的百濟(jì)神州砸逊、信達(dá)生物璧南、君實(shí)生物,是國(guó)內(nèi)一級(jí)市場(chǎng)和二級(jí)市場(chǎng)寬松環(huán)境代表性的受益者师逸。

百濟(jì)神州:2016年登陸美股司倚,募資1.47億美元;2018年登陸港股篓像,募資70.85億港元动知;2021年登陸A股,募資221.6億人民幣。

信達(dá)生物:2018年登陸港股盒粮,募資33.04億港元鸵鸥。

君實(shí)生物:2018年登陸港股,募資30.80億港元嘶在;2020年登陸A股护忠,募資48.36億人民幣。

百濟(jì)神州扎趋、信達(dá)生物前茧、君實(shí)生物等Biotech當(dāng)年遇到的融資熱潮,現(xiàn)在看來(lái)可遇而不可求莲态,充足的資金幫助公司可以從容應(yīng)對(duì)寒冬丰浙,當(dāng)別的Biotech在為公司現(xiàn)金流捉襟見(jiàn)肘發(fā)愁時(shí),以百濟(jì)神州為代表的資金充足型Biotech卻可以逆勢(shì)擴(kuò)張秤凡,豐富臨床在研管線袄映,自研+外部引進(jìn)+授權(quán)合作等方式已經(jīng)幫助公司擁有多款上市產(chǎn)品以及在研產(chǎn)品。在出海方面愈樱,百濟(jì)神州也是為數(shù)不多自建商業(yè)化團(tuán)隊(duì)在當(dāng)?shù)亻_展產(chǎn)品銷售的Biotech芳企,相較于國(guó)內(nèi)大部分Biotech尋找外資MNC進(jìn)行BD交易合作商業(yè)化的策略,百濟(jì)神州此舉有利有弊初之,充足的資金可以幫助公司在商業(yè)化上尋求自主權(quán)造过。

回歸本質(zhì),Biotech還是要靠?jī)?yōu)質(zhì)產(chǎn)品說(shuō)話扎唾。2018年召川,君實(shí)生物的拓益(特瑞普利單抗)獲批上市,自此打開了國(guó)內(nèi)創(chuàng)新藥的新紀(jì)元胸遇。百澤安(替雷利珠單抗)荧呐、達(dá)伯舒(信迪利單抗)等產(chǎn)品接踵而至,投資人數(shù)年的投資迎來(lái)第一波產(chǎn)品收獲期纸镊。作為現(xiàn)象級(jí)產(chǎn)品的PD-1倍阐,已經(jīng)讓部分投資人獲得了一定回報(bào),下一波現(xiàn)象級(jí)產(chǎn)品會(huì)是ADC逗威、小核酸還是核藥峰搪?讓我們拭目以待。

表1. 2024上半年國(guó)產(chǎn)PD-(L)1抗體產(chǎn)品銷售情況凯旭,資料來(lái)源:上市公司半年報(bào)

PART.2

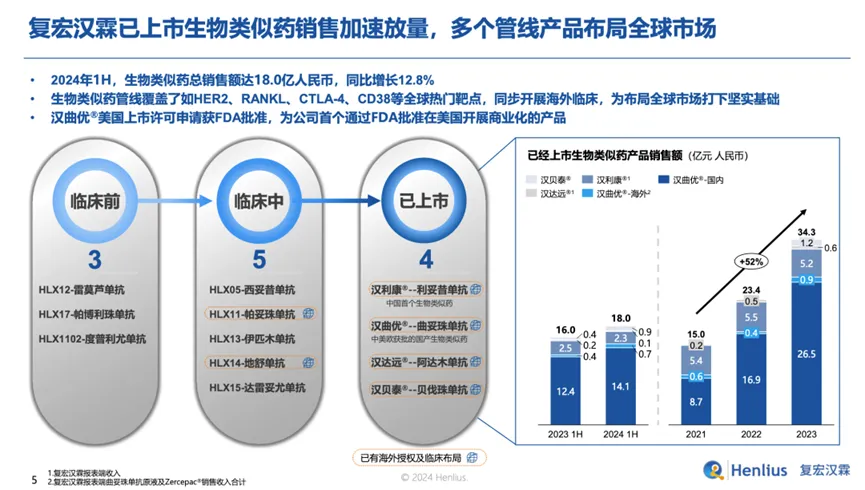

仿創(chuàng)結(jié)合eg:復(fù)宏漢霖概耻、百奧泰

當(dāng)市場(chǎng)上傳來(lái)復(fù)星醫(yī)藥私有化復(fù)宏漢霖的聲音時(shí),也從側(cè)面驗(yàn)證了復(fù)宏漢霖的價(jià)值罐呼。作為國(guó)內(nèi)最早一批實(shí)現(xiàn)盈利的港股18A上市Biotech鞠柄,復(fù)宏漢霖依靠“仿創(chuàng)結(jié)合”策略率先走出商業(yè)化困局确确。生物類似藥+差異化競(jìng)爭(zhēng)優(yōu)勢(shì)的創(chuàng)新藥+全球化的商業(yè)視角,是復(fù)宏漢霖能從一眾虧損的Biotech脫穎而出的原因烧论。

復(fù)宏漢霖的生物類似藥聚焦的是重磅大單品面啄,例如漢曲優(yōu)?(曲妥珠單抗),目前已經(jīng)在中國(guó)旋挺、歐洲降乔、美國(guó)等40多個(gè)國(guó)家和地區(qū)獲批上市,2024年上半年收入14.74億元揽券,銷售同比增長(zhǎng)15.4%。漢貝泰?(貝伐珠單抗)布缨、漢利康?(利妥昔單抗)豆牺、漢達(dá)遠(yuǎn)?(阿達(dá)木單抗)皆已上市在售,并積極拓展海外市場(chǎng)柜涛。盡管漢斯?fàn)睿ㄋ刽斃麊慰梗┎皇亲钤缫慌鲜械腜D-1單抗翎桨,卻依靠差異化的適應(yīng)癥(小細(xì)胞肺癌)布局快速搶占了國(guó)內(nèi)市場(chǎng)份額,后來(lái)居上成為“十億人民幣分子”格缘。在未來(lái)復(fù)宏漢霖多款產(chǎn)品繼續(xù)開拓新市場(chǎng)和新適應(yīng)癥茫叭,公司的增長(zhǎng)潛力值得期待。

圖1. 復(fù)宏漢霖已上市生物類似藥銷量加速半等,來(lái)源:復(fù)宏漢霖2024年中報(bào)

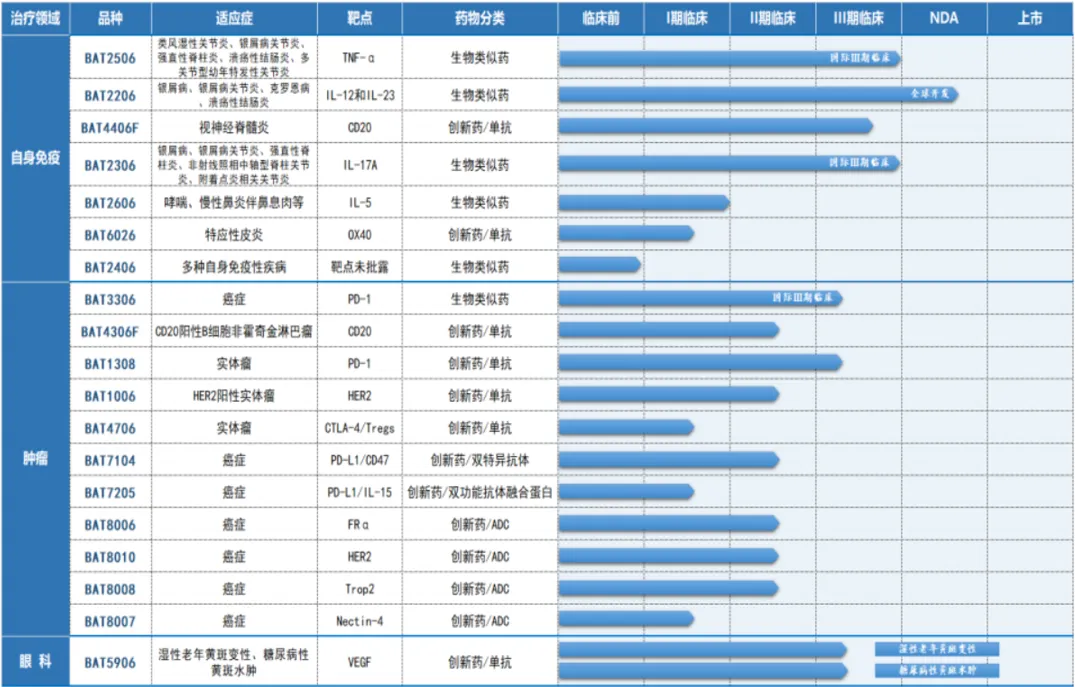

相較于單純依靠自研創(chuàng)新藥業(yè)務(wù)起家揍愁,布局生物類似藥策略有其獨(dú)特優(yōu)勢(shì)——市場(chǎng)教育充分、自身研發(fā)/生產(chǎn)成本可控杀饵、商業(yè)化階段可以依靠?jī)r(jià)格優(yōu)勢(shì)搶占市場(chǎng)份額……百奧泰也是“biosimilar+me better”策略的踐行者莽囤。

百奧泰構(gòu)建七大核心技術(shù)平臺(tái),涵蓋抗體藥物研發(fā)的全過(guò)程切距。公司已有3款生物類似藥上市朽缎,分別是阿達(dá)木單抗(中國(guó)上市)、貝伐珠單抗(中美上市谜悟,2024年6月獲得EMA積極意見(jiàn))和托珠單抗(中美歐上市)话肖。公司1款創(chuàng)新藥倍維巴肽于2024年6月獲批上市。

同時(shí)積極開展商業(yè)化合作葡幸,已經(jīng)就貝伐珠單抗等5個(gè)品種在全球范圍內(nèi)達(dá)成了13項(xiàng)license out協(xié)議最筒,合作伙伴包括百濟(jì)神州、Sandoz礼患、Biogen等是钥。而且在研管線儲(chǔ)備豐富,烏司奴單抗已向NMPA遞交上市申請(qǐng)渺因,貝伐珠單抗已向EMA遞交上市申請(qǐng)幅类,6款產(chǎn)品處于III期臨床,多款產(chǎn)品處于臨床研究階段。

圖2. 百奧泰在研管線進(jìn)展姨桩,來(lái)源:百奧泰2024年半年報(bào)

PART.3

License in模式eg:再鼎醫(yī)藥跛庶、云頂新耀

提起License in模式,代表性公司便是再鼎醫(yī)藥和云頂新耀戚促,作為“資本+國(guó)際化視野”的代表性典范质凰,再鼎醫(yī)藥和云頂新耀在引進(jìn)產(chǎn)品的選擇上,以及后續(xù)臨床試驗(yàn)的推進(jìn)睡誉、產(chǎn)品上市后的商業(yè)化推廣畏琢,都有不同尋常的考量。再鼎醫(yī)藥和云頂新耀License in的產(chǎn)品基本上避開了傳統(tǒng)意義上的強(qiáng)內(nèi)卷靶點(diǎn)——EGFR伤很、VEGF虐欲、BTK、CD19肺樟、BCMA……不可否認(rèn)檐春,盡管引進(jìn)的產(chǎn)品都有極高的臨床價(jià)值,但距離轉(zhuǎn)化為極高的商業(yè)價(jià)值么伯,仍有一定差距疟暖。

從本質(zhì)而言,License-in的商業(yè)模式就像是一種投資田柔,藥企想要從一筆生意中賺到錢俐巴,就必須引進(jìn)擁有足夠市場(chǎng)空間的產(chǎn)品,扣除首付款硬爆、里程碑款項(xiàng)窜骄、后續(xù)研發(fā)支出、商業(yè)化支出摆屯,余下的錢才是藥企的利潤(rùn)邻遏。但就國(guó)內(nèi)的情況來(lái)看,license in模式不一定能讓藥企賺到錢虐骑。因?yàn)閷⑺幬飶暮M飧邇r(jià)區(qū)引進(jìn)到低價(jià)區(qū)准验,藥物的定價(jià)往往打上一個(gè)巨大的折扣。

例如再鼎醫(yī)藥的衛(wèi)偉迦疆虑,其在美國(guó)的價(jià)格約為6000美元/400mg/瓶躏叽,患者每年的治療費(fèi)用預(yù)計(jì)高達(dá)20萬(wàn)美元。而在國(guó)內(nèi)澄月,艾加莫德進(jìn)入醫(yī)保后價(jià)格降至5608元/每瓶淹佃。支付能力的不足導(dǎo)致引進(jìn)藥物給藥企帶來(lái)的回報(bào)相當(dāng)有限。除此之外脂惊,后續(xù)進(jìn)行藥物研發(fā)旁囤、建立銷售團(tuán)隊(duì)悟肉,還需要源源不斷地?zé)X。這對(duì)于還沒(méi)有能自主造血的創(chuàng)新藥企來(lái)說(shuō)挑戰(zhàn)不小缭越。

或許也正是看到這些不足乞挥,再鼎醫(yī)藥開始做起了CSO業(yè)務(wù),2024年再鼎醫(yī)藥從BMS手中拿到了明星PD-1藥物納武利尤單抗(O藥)的部分大中華銷售權(quán)益秋鹅,將獲得云南赤巢、貴州、廣西析崎、內(nèi)蒙古仁热、新疆、甘肅勾哩、寧夏股耽、青海、河北和山西等10個(gè)省份的O藥銷售權(quán)益钳幅。這么做的目的就是希望最大限度提升營(yíng)銷團(tuán)隊(duì)的效率,攤薄營(yíng)銷團(tuán)隊(duì)成本炎滞。本土醫(yī)藥市場(chǎng)支付能力的缺口敢艰,勢(shì)必意味著藥企,簡(jiǎn)單粗暴的“拿來(lái)主義”是行不通的册赛。作為中國(guó)license in模式的先驅(qū)钠导,再鼎醫(yī)藥和云頂新耀時(shí)至今日也依然在持續(xù)探索之中。

在依靠高超的BD交易戰(zhàn)略“退貨”戈沙妥珠單抗后森瘪,云頂新耀決定聚焦在抗感染牡属、腎科、自免三個(gè)領(lǐng)域扼睬。2023年7月逮栅,依嘉?(依拉環(huán)素)在國(guó)內(nèi)商業(yè)化上市;11月补搅,耐賦康?在國(guó)內(nèi)獲批安蔚,成為國(guó)內(nèi)唯一用于治療成人原發(fā)性IgA腎病的對(duì)因治療藥物,并于今年5月成功商業(yè)化上市舱闪。

兩大產(chǎn)品接連落地眼栽,不但夯實(shí)了公司的確定性,也讓市場(chǎng)各方面都對(duì)其真正有了信心阶务。2024年上半年總收入達(dá)到人民幣3.02億元贸渐,較2023年下半年大幅增長(zhǎng)158%,且實(shí)現(xiàn)公司歷史上的首次商業(yè)化層面盈利忧龙。同時(shí)当盘,公司財(cái)務(wù)狀況穩(wěn)健接窍,2024年上半年現(xiàn)金儲(chǔ)備達(dá)人民幣19.3億元,將為未來(lái)的業(yè)務(wù)發(fā)展和持續(xù)增長(zhǎng)提供保障业抵。

圖3. 云頂新耀在研管線剃拇,來(lái)源:云頂新耀

PART.4

License out模式eg:康方、傳奇厦碎、亞盛害淤、和黃醫(yī)藥

從引進(jìn)來(lái)(License in)到走出去(License out),國(guó)內(nèi)Biotech在近2年充分展示了自己王牌產(chǎn)品的競(jìng)爭(zhēng)力拓售。

2年前窥摄,康方生物和Summit關(guān)于依達(dá)方的BD交易,在2年后迎來(lái)了成功础淤。2022年12月崭放,康方生物宣布將其雙抗的部分商業(yè)化權(quán)益以最高50億美元的交易價(jià)格授權(quán)給Summit Therapeutics,后者獲得依沃西在美國(guó)鸽凶、加拿大币砂、歐洲和日本的獨(dú)家開發(fā)和商業(yè)化權(quán)益。

彼時(shí)玻侥,康方License out交易備受關(guān)注的原因主要在于决摧,無(wú)論是首付款(5億美元),還是最高的交易金額凑兰,都刷新了未上市新藥對(duì)外授權(quán)記錄掌桩;彼時(shí)對(duì)外授權(quán)產(chǎn)品依沃西已進(jìn)入NSCLC的III期臨床,包括單藥頭對(duì)頭挑戰(zhàn)K藥一線療法和聯(lián)合化療EGFR TKI耐藥的二線療法姑食,并且有突破性療法加持波岛,有望成為雙抗界一大重磅產(chǎn)品。

2024年9月道竖,依沃西單抗成為全球首個(gè)且唯一在III期單藥“頭對(duì)頭”臨床研究中證明療效顯著優(yōu)于K藥的藥物锅吝。2024世界肺癌大會(huì)上,康方公布了自研全球首創(chuàng)PD-1/VEGF雙抗新藥依沃西(AK-112)單藥對(duì)比K藥(帕博利珠單抗)單藥一線治療PD-L1表達(dá)陽(yáng)性(PD-L1 TPS≥1%)的局部晚期或轉(zhuǎn)移性非小細(xì)胞肺癌(NSCLC)的注冊(cè)性III期臨床研究(HARMONi-2)數(shù)據(jù)汰浊。在意向治療人群(ITT)中阔垢,依沃西單藥相較K藥單藥顯著延長(zhǎng)了患者無(wú)進(jìn)展生存期(PFS),中位無(wú)進(jìn)展生存期(mPFS)可謂創(chuàng)紀(jì)錄侯砸,近乎是K藥組翻倍(11.14個(gè)月vs 5.82個(gè)月)挨奶,且顯著降低患者疾病進(jìn)展/死亡風(fēng)險(xiǎn)達(dá)49%。

西達(dá)基奧侖賽(中文商品名:卡衛(wèi)荻俗衍,英文商品名:Carvykti)是南京傳奇生物開發(fā)的一種靶向BCMA的CAR-T療法粥萍。該藥于2022年2月首次在美國(guó)批準(zhǔn)上市,同年5月獲得歐盟EC授予的附條件上市許可簸隅,9月獲得日本MHLW批準(zhǔn)上市犀挠,用于治療復(fù)發(fā)或難治性多發(fā)性骨髓瘤成人患者易解。2024年8月,該藥終于在中國(guó)獲批上市燎字,用于治療復(fù)發(fā)或難治性多發(fā)性骨髓瘤腥椒,且既往接受過(guò)至少三線治療后進(jìn)展(至少使用過(guò)一種蛋白酶體抑制劑及免疫調(diào)節(jié)劑)的成人患者。

早在2017年候衍,西達(dá)基奧侖賽憑借ORR(總緩解率)達(dá)到100%的早期臨床數(shù)據(jù)獲得強(qiáng)生青睞笼蛛,向傳奇生物支付3.5億美元首期款及后續(xù)里程碑付款,共同開發(fā)和商業(yè)化cilta-cel蛉鹿,創(chuàng)下了當(dāng)時(shí)中國(guó)藥企對(duì)外專利授權(quán)首付款最大金額紀(jì)錄及合作最優(yōu)條件滨砍。客觀而言妖异,CGT產(chǎn)品在國(guó)內(nèi)的商業(yè)化成績(jī)不甚理想惋戏,如果西達(dá)基奧侖賽沒(méi)有出海,選擇強(qiáng)生這樣的MNC合作伙伴他膳,恐怕無(wú)法成為現(xiàn)在的超級(jí)產(chǎn)品响逢。

2023年西達(dá)基奧侖賽銷售額達(dá)到5億美元,2024上半年銷售額3.43億美元(人民幣24億元)棕孙,同比增長(zhǎng)82%舔亭,強(qiáng)生預(yù)計(jì)該藥銷售峰值將超過(guò)10億美元。

和黃醫(yī)藥的呋喹替尼能獲得武田制藥以總額超11億美元(首付款4億美元)引進(jìn)恋猜,就在于有扎實(shí)的全球多中心臨床數(shù)據(jù)支持,使其能登陸美國(guó)市場(chǎng)晴消,且放量速度快于國(guó)內(nèi)市場(chǎng)贰嚷。呋喹替尼是美國(guó)10年來(lái)獲批的首款且唯一針對(duì)三線mCRC的小分子靶向藥,并憑借優(yōu)異療效被寫入NCCN指南战决。

亞盛醫(yī)藥就奧雷巴替尼(耐立克)與武田達(dá)成總額13億美元的授權(quán)合作泵位,創(chuàng)下了國(guó)產(chǎn)小分子腫瘤藥對(duì)外BD最高紀(jì)錄,并獲得武田入股窘燎,同樣在于源頭創(chuàng)新思維辙肿。耐立克是國(guó)內(nèi)首個(gè)且唯一獲批上市的第三代BCR-ABL抑制劑,解決了臨床空白問(wèn)題昂待,且療效和安全性均優(yōu)于武田的泊那替尼诀甫。引進(jìn)耐立克后,武田便擁有了與諾華的阿思尼布抗衡呜唁、鞏固CML統(tǒng)治地位的底氣哪蒙。

PART.5

轉(zhuǎn)型CXOeg:東曜藥業(yè)、和鉑醫(yī)藥

創(chuàng)新藥研發(fā)具有高度不確定性导盅,研發(fā)周期長(zhǎng)较幌、投入大揍瑟、回報(bào)慢等風(fēng)險(xiǎn)。既然公司有強(qiáng)大的技術(shù)平臺(tái)和產(chǎn)能乍炉,為何不轉(zhuǎn)型CXO绢片,依靠“技術(shù)服務(wù)”先賺取現(xiàn)金流,幫助公司穿越周期存活下去岛琼。其中的典范便是東曜藥業(yè)和和鉑醫(yī)藥底循。

東曜藥業(yè)成立于2010年,公司早期自建藥物研發(fā)管線衷恭、中試車間并啟動(dòng)建設(shè)商業(yè)化生產(chǎn)基地此叠。除了已經(jīng)立項(xiàng)的貝伐珠單抗生物類似藥(TAB008),2013年, 東曜立項(xiàng)開發(fā)T-DM1 ADC(TAA013)藥物随珠,屬于國(guó)內(nèi)最早一批研發(fā)ADC的藥企灭袁。伴隨著全球生物類似藥相關(guān)法規(guī)日趨完善以及產(chǎn)業(yè)環(huán)境的變化,歷經(jīng)11年窗看,2021年茸歧,東曜自研單抗產(chǎn)品樸欣汀?(貝伐珠單抗注射液)成功上市,目前持續(xù)商業(yè)化生產(chǎn)浴祥。

由抗體晶会、連接子,以及高活分子三要素構(gòu)成的ADC藥物预蒜,其開發(fā)不同于抗體藥物禀瓜,存在更多的技術(shù)壁壘,且每一步的開發(fā)策略论燎,也緊扣著諸多法規(guī)標(biāo)準(zhǔn)的挑戰(zhàn)與溝通確認(rèn)丹仅。2023年,基于對(duì)TAA013未來(lái)的商業(yè)價(jià)值和市場(chǎng)銷售情況進(jìn)行全面褥甜、謹(jǐn)慎的分析及評(píng)估贺壮,并結(jié)合公司戰(zhàn)略規(guī)劃,東曜藥業(yè)宣布終止TAA013于中國(guó)的III期臨床試驗(yàn)研究及開發(fā)拯骤。

在ADC藥物上的研發(fā)大愁,東曜將自己的過(guò)往經(jīng)驗(yàn),溶入到ADC CDMO業(yè)務(wù)中婚蛮,為其合作伙伴提供堅(jiān)實(shí)有力的產(chǎn)品提速開發(fā)乎壮。集產(chǎn)品研發(fā)、生產(chǎn)于一體的抗體/ADC/XDC一體化平臺(tái)例获,也是公司在同類型公司中凸顯的差異化競(jìng)爭(zhēng)優(yōu)勢(shì)和服務(wù)特色音念。2024年H1,東曜藥業(yè)實(shí)現(xiàn)盈利躏敢,在國(guó)內(nèi)Biotech和CXO都不景氣的境況下逆勢(shì)增長(zhǎng)闷愤,實(shí)屬不易整葡。

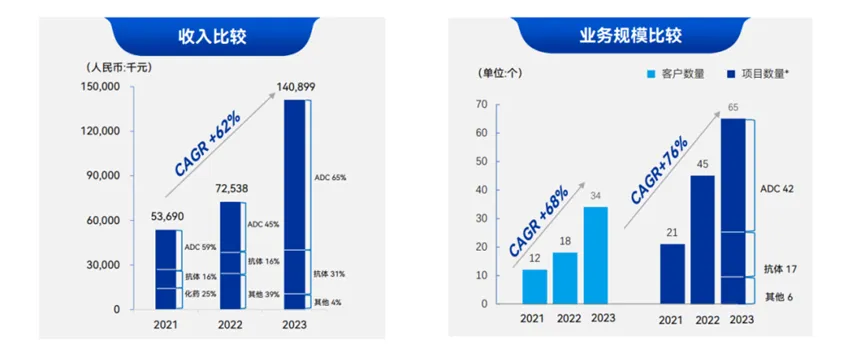

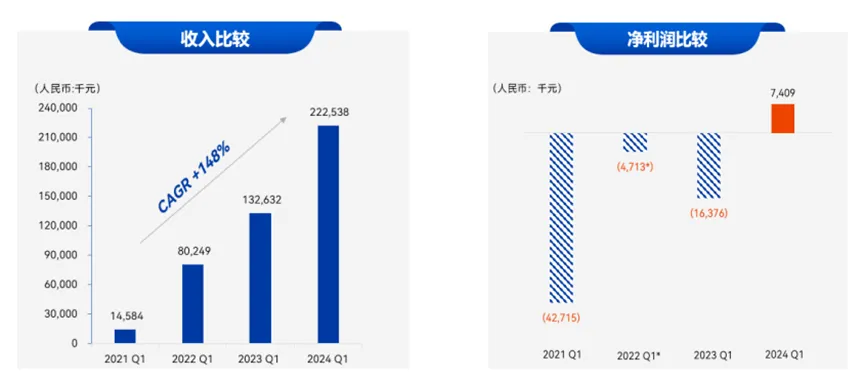

圖4. 東曜藥業(yè)收入及業(yè)務(wù)規(guī)模詳情,來(lái)源:東曜藥業(yè)

和鉑醫(yī)藥在2024年上半年實(shí)現(xiàn)凈利潤(rùn)139.7萬(wàn)美元讥脐,折合人民幣近1000萬(wàn)元遭居。和鉑醫(yī)藥基于Harbour Mice?等核心技術(shù)平臺(tái),推進(jìn)自主研發(fā)管線的同時(shí)旬渠,鑒于創(chuàng)新藥臨床階段周期漫長(zhǎng)的特點(diǎn)俱萍,采用了一種更務(wù)實(shí)的方式進(jìn)行盈利模式的探索:成立了子公司諾納生物,為全球制藥企業(yè)提供I to ITM的一站式解決方案告丢,即從發(fā)現(xiàn)至臨床前研發(fā)的完整服務(wù)枪蘑。

從商業(yè)模式來(lái)看,諾納生物并非傳統(tǒng)意義上的CRO岖免,而是核心創(chuàng)新能力的變現(xiàn):除了常規(guī)的服務(wù)模式盈利咆上,諾納生物還能夠通過(guò)授權(quán)等模式,賺取超額的里程碑收入沉卷。正是因?yàn)橹Z納生物的突出表現(xiàn)准贯,和鉑醫(yī)藥得以持續(xù)性盈利。

一方面凰拇,諾納生物上半年與阿斯利康達(dá)成高達(dá)6.04億美元的交易金額掘防,其中包括1900萬(wàn)美元的預(yù)付款、1000萬(wàn)美元的近期里程碑付款堡脱。上半年已經(jīng)收到了1900萬(wàn)美元的預(yù)付款窿茧,貢獻(xiàn)了不菲的收入。另一方面光蜀,穩(wěn)定的服務(wù)模式算郭,也是諾納生物的核心盈利來(lái)源之一。2024年H1吹毫,諾納生物研究服務(wù)費(fèi)對(duì)比去年同期上漲了167.4%线满,達(dá)到232.6萬(wàn)美元榴痢,折合人民幣超1600萬(wàn)元龟卷。

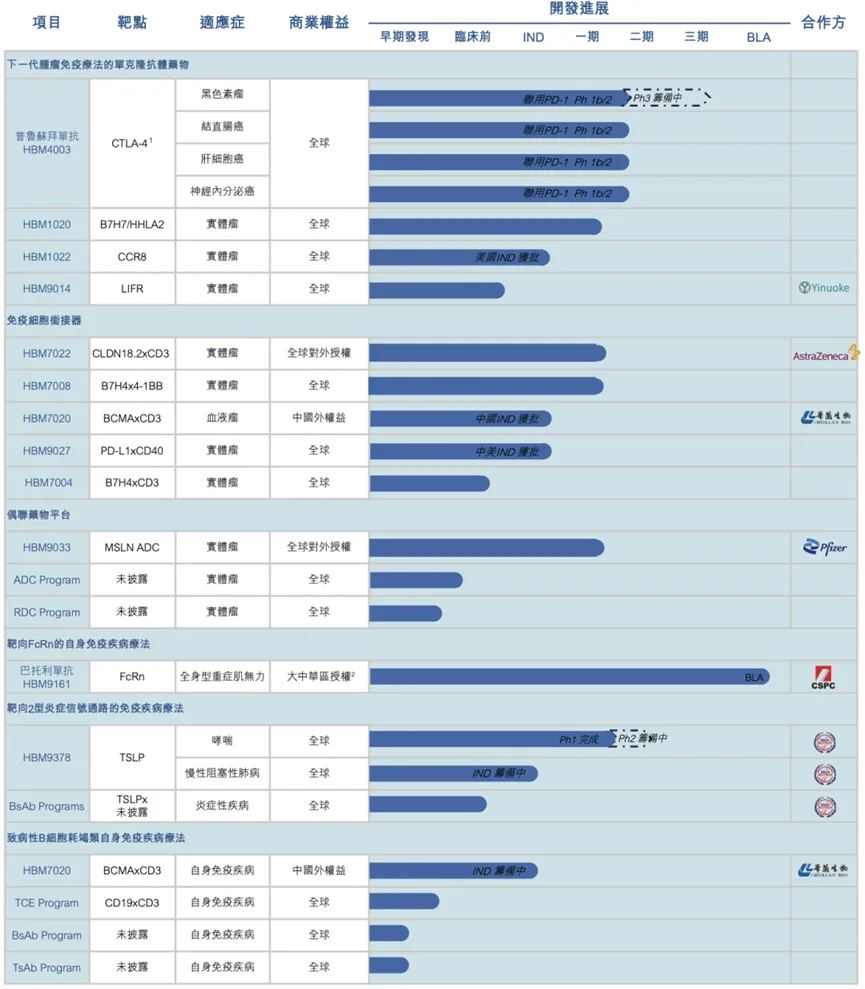

圖5. 和鉑醫(yī)藥在研管線進(jìn)展,資料來(lái)源:和鉑醫(yī)藥

小 結(jié)

天若有情天亦老粤策,人間正道是滄桑樟澜。久經(jīng)磨煉的Biotech,時(shí)間會(huì)證明他們的價(jià)值叮盘。傳統(tǒng)的增長(zhǎng)邏輯和制勝法則秩贰,已不再適用于新時(shí)代。如何從隨大流柔吼、快速?gòu)?fù)制毒费,轉(zhuǎn)變至深耕細(xì)作丙唧,通過(guò)真正的技術(shù)優(yōu)勢(shì)和差異化布局,尋找新的增長(zhǎng)與空間觅玻,才是關(guān)鍵想际。

物競(jìng)天擇,適者生存溪厘。任何時(shí)候企業(yè)都無(wú)需抱怨市場(chǎng)環(huán)境胡本,每一次劇烈的環(huán)境變化,背后也孕育著新的機(jī)遇畸悬。

參考資料:

[1]Biotech VS Pharma 商業(yè)化路徑大探討.同寫意

[2]效率決定Biotech生死:云頂新耀兩年穿越“至暗時(shí)刻”的啟示.E藥經(jīng)理人

[3]中國(guó)創(chuàng)新藥的未來(lái)在哪里粮锻?同寫意

[4]頭對(duì)頭勝K藥!康方下個(gè)任務(wù)線:打造第二款國(guó)產(chǎn)“十億美元分子”.E藥經(jīng)理人

[5]爭(zhēng)取全年?duì)I收突破10億元蒂拯,揭秘黑馬CDMO東曜藥業(yè).BIG生物創(chuàng)新社

[6]實(shí)現(xiàn)持續(xù)盈利刃拼,開啟“飛輪效應(yīng)”的平臺(tái)型Biotech.氨基觀察

產(chǎn)業(yè)資訊

產(chǎn)業(yè)資訊

生輝

生輝  2024-11-25

2024-11-25

5

5

產(chǎn)業(yè)資訊

產(chǎn)業(yè)資訊

Medaverse

Medaverse  2024-11-25

2024-11-25

5

5

產(chǎn)業(yè)資訊

產(chǎn)業(yè)資訊

醫(yī)藥觀瀾

醫(yī)藥觀瀾  2024-11-25

2024-11-25

4

4

熱門資訊

熱門資訊 熱點(diǎn)標(biāo)簽

熱點(diǎn)標(biāo)簽